Il est probable que vous gagniez bien votre vie ou du moins vous avez suffisamment d'argent pour vos dépenses.

Cependant, vous avez un problème.

Vous échangez votre temps contre un salaire.

J'ai fait le même constat et je me suis rendu compte que j'accorde beaucoup plus de valeur à mon temps qu'à mon argent.

Alors comment devenir indépendant financièrement pour ne plus avoir à vendre les précieux jours de notre vie ?

Vous apprendrez dans cet article les mécanismes de l'indépendance financière. En effet, j'explique les principes qui permettent d'épargner et investir pour vivre riche et indépendant.

De plus, en tant qu'analyste quantitatif j'ai construit des outils qui permettent de faire de nombreux calculs et simulations financiers. Ils sont disponibles gratuitement sur le site et je montre comment les utiliser pour construire un plan de l'indépendance financière.

Comment devenir indépendant financièrement

Pour devenir indépendant financièrement il faut que vous dépensiez moins que ce que vous gagnez et que vous investissiez la différence pour profiter des intérêts composés. C’est la règle de base pour atteindre l’indépendance financière. Toute autre méthode qui ne respecte pas ces deux principes est vouée à l’échec.

Vivre en dessous de ses moyens

Ce principe est vraiment la pierre angulaire sans laquelle aucune forme de liberté financière n’est possible.

En effet, imaginez quelqu’un qui a des revenus hors du commun voire qui gagne des millions d’euros par an.

S’il dépense l’intégralité de ce qu’il gagne, il sera évidemment obligé d’aller au travail tous les jours pour gagner sa vie.

J’en ai connu des gens comme ça quand je travaillais à la City à Londres.

Des traders, des banquiers, même des indépendants IT.

Ils gagnent plusieurs milliers d’euros par mois. Certains dépassent les 30000 euros par mois quand on compte leurs bonus. Pourtant, ils étaient loin de l’indépendance financière.

Eh oui… Il faut payer :

- Les écoles privés aux deux grands,

- la crèche Montessori à 2500 euros le mois pour la petite dernière,

- les nounous (si si… Elles sont nécessaires même si les enfants sont scolarisés car il faut aller les chercher et assurer les activités extrascolaires),

- les voitures (il faut bien sûr un gros Range Rover pour l’épouse, la Tesla familiale et l’Aston Martin pour aller au bureau à Canary Wharf),

- les mensualités de l’appart à 3 millions d’euros à South Kensington,

- la résidence secondaire à Courchevel pour le ski,

- la maison d’été à Saint-Tropez, etc.

Comment ils en sont arrivés là ?

C’est simple.

À chaque fois que leurs revenus ont augmenté, leur rythme de vie a suivi et leurs dépenses ont explosé.

Toutes ces dépenses font qu’il ne reste rien à la fin du mois et il leur faut toujours retourner au boulot, qu’ils l’aiment ou pas (petite confidence peu de gens aiment vraiment ce qu’ils font à la City).

À l’autre bout du spectre, il y a ceux qui épargnent une grande partie de leur revenu (même petit).

Prenons l’exemple d’une personne qui épargne 50% de ses revenus (ça existe et il y en a beaucoup plus que ce que vous pensez, même en dehors de la communauté FIRE).

Cette personne est en réalité indépendante financièrement un mois sur deux. Elle peut se permettre de ne travailler que 6 mois par an et vivre l’autre moitié de l’année sur son épargne.

C’est le vrai luxe et il n’est accessible qu’en vivant en dessous de ses moyens.

Cependant, il lui manque un ingrédient pour devenir indépendante financièrement de tout travail.

Il lui faut investir.

Investir son épargne

Mon expérience personnelle m’a appris à mes dépens que l’épargne non investie finit toujours par être dépensée, voire dilapidée dans un achat sur un coup de tête.

La télé 4K pour bien profiter de Netflix, le séjour à Dubaï pour échapper à la grisaille de février…

Il y a toujours une bonne raison pour se faire un plaisir bien mérité et c’est ce qui grignote les économies sur le long terme.

Mais ce n’est pas la principale raison pour laquelle il faut investir son épargne.

Investir pour combattre l’inflation

Si vous laissez votre argent sur un compte épargne classique (comme le livret A) ou pire sur votre compte courant, vous êtes sûr de perdre en pouvoir d’achat.

L’inflation grignote la capacité de vos économies à acheter des biens et services. Regardez ce qui se passe depuis 2021 sur l’essence, le gaz, l’énergie, les matières premières…

Les gens n’arrivent plus à joindre les deux bouts.

Et les effets sur le long terme sont plus dévastateurs pour l’épargne non investie.

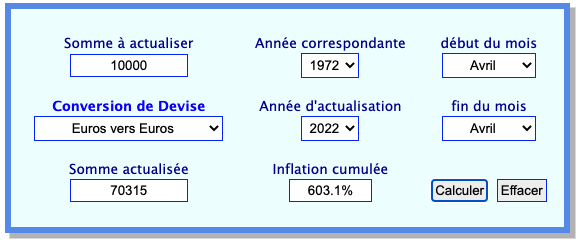

Exemple : L’inflation cumulée en France entre avril 1972 et avril 2022 a dépassé les 600%

source : france-inflation.com

C’est terrible ! Une épargne qui permettait d’acheter une grosse voiture de luxe, ne paye même plus une moto.

Il faut donc protéger votre argent de l’inflation si vous voulez devenir indépendant financièrement.

Mieux encore, vous pouvez profiter de l’inflation pour grossir l’argent que vous avez de côté en l’investissant dans des actifs qui augmentent avec l’inflation comme l’immobilier, l’or et surtout les actions puisqu’une partie de cette inflation va se retrouver sur le long terme dans les profits des entreprises.

Investir pour accumuler

Il est clair que pour être libre financièrement, il faut une certaine somme d’argent.

À part si vous habitez dans les bois et que vous n’utilisiez rien du confort moderne, il vous faudra au moins quelques dizaines, voire quelques centaines de milliers d’euros pour atteindre l’indépendance financière.

La règle des 4% permet d’ailleurs d’estimer la somme qu’il faut pour l’indépendance financière.

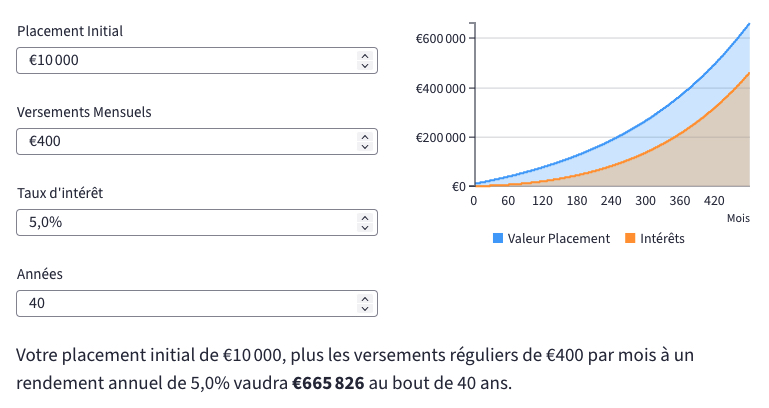

Prenons donc le cas d’Alice qui veut devenir indépendante financièrement et qui estime qu’elle a besoin de 300000 euros pour atteindre cet objectif.

Elle a par ailleurs 10000 euros d’économies et elle peut épargner 400 euros par mois.

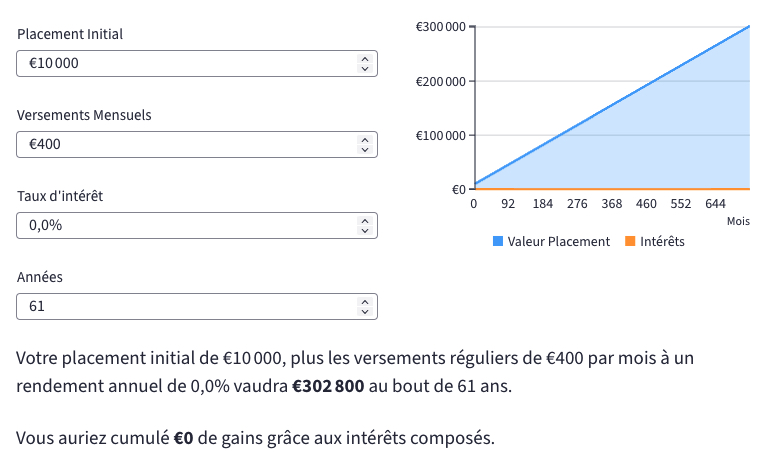

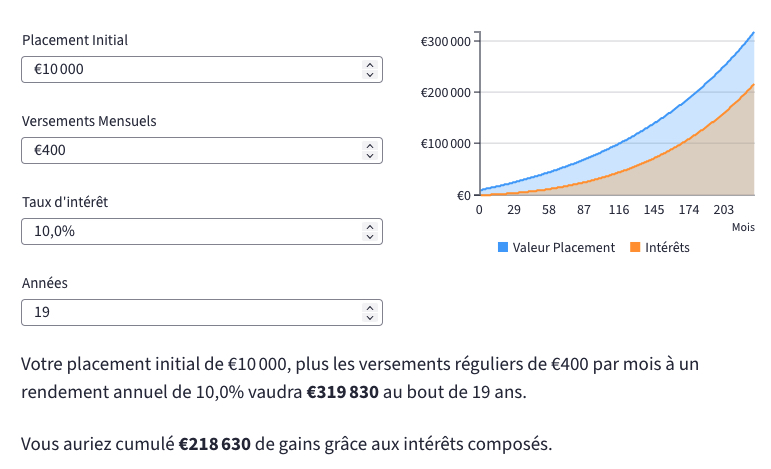

La calculatrice d’intérêts composés permet de calculer le nombre d’années nécessaires pour atteindre les 300000 euros.

1er cas : épargne non investie donc taux d’intérêt nul

Il faudra à Alice 61 ans pour avoir 300000 euros. Autant dire qu’elle ne sera jamais indépendante financièrement.

2ème cas : épargne investie à 10% par an

Alice sera indépendante financièrement en moins de 20 ans.

Si elle investit tôt (à 25, 30 ou même 40 ans), elle atteindra son objectif bien avant l’âge légal de la retraite, qui ne fait qu’augmenter et qui dépassera certainement les 70 ans dans l’avenir.

Investir pour pérenniser son capital

La troisième raison pour laquelle il est primordial d’investir est la pérennisation du capital durant la phase de consommation.

En effet, une fois la somme nécessaire atteinte l’investisseur va la consommer au fur et à mesure pour subvenir à ses besoins.

Il est évident que si cet argent n’est pas investi il va finir par être complètement consommé.

Reprenons l’exemple précèdent.

Alice a réussi à accumuler les 300000 euros nécessaires à son indépendance financière. Maintenant elle a 40 ans et elle a besoin d’en tirer 1000 euros par mois pour vivre.

Si cet argent n’est pas investi, elle n’aura plus rien au bout de 25 ans. Elle sera sur la paille à l’âge de 65 ans, ce qui est relativement jeune.

Il faut donc qu’elle garde cet argent investi pour qu’il puisse durer tant qu'elle sera en vie.

Regardons ce qu’historiquement ça avait donné, sur le CAC 40 par exemple.

AMUNDI a créé en 2005 un ETF qui permet d’investir sur l’indice français et le simulateur d’ETF que j’ai créé permet de simuler la performance historique d’un investissement sur cet ETF :

Ainsi 300000 euros investis sur le CAC 40 en avril 2005 auraient permis d’avoir un revenu mensuel de 1000 euros et d’avoir plus de 380000 euros à la fin d’avril 2022.

Ceci a été possible malgré la crise financière de 2008, la crise de l’Europe en 2011 et la pandémie de Covid de 2020 – 2021.

Bien sûr il s’agit ici juste d’un exemple, qu’il est possible de faire beaucoup mieux ou pire et que l’avenir ne sera pas forcément comme le passé.

Cependant, il est sûr et certain que l’argent non investi finit tôt ou tard par disparaître car il n’est pas protégé par la puissance des intérêts composés.

Taux d’épargne et indépendance financière [cas pratiques]

Le taux d’épargne est la variable la plus déterminante pour devenir indépendant financièrement.

Un smicard qui épargne et investit 50% de son salaire sera beaucoup plus rapidement indépendant financièrement qu’un ingénieur ou un médecin qui gagnent plus de 5000 euros par mois et qui n’en investissent que 10%.

J’ai construit un calculateur de liberté financière qui permet d’estimer le temps et le capital nécessaire pour atteindre cet objectif. Utilisez-le, il est gratuit !

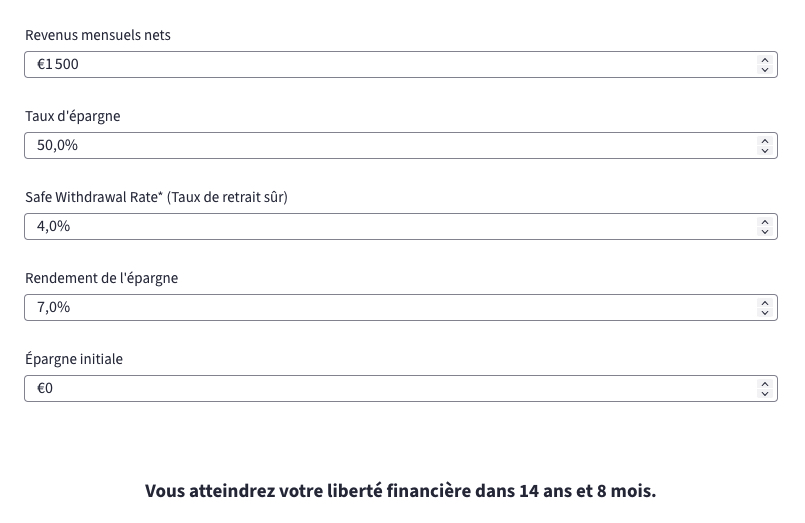

Être indépendant financièrement avec un salaire de 1500 euros par mois

Cette personne gagne €18 000 nets par an et en épargne €9 000 (€750 par mois).

Ainsi ses dépenses annuelles sont de €9000. Par conséquent, pour atteindre sa liberté financière il lui faudra obtenir passivement cette somme (augmentée de l'inflation) chaque année.

Elle a aussi indiqué qu'une fois la phase d'accumulation terminée, elle aura un safe withdrawal rate de 4,0%. Ce qui nécessite un capital de 25 fois ses dépenses annuelles nettes d'inflation.

Le capital nécessaire pour atteindre son objectif est de €225 000.

Sur la base d'une épargne avec un rendement de 7%, net d'inflation et d'impôts, elle deviendra indépendante financièrement au bout de 14 ans et 8 mois.

Atteindre l’indépendance financière avec un salaire de 4000 euros par mois

Bien que cette personne ait un salaire nettement plus élevé que la précédente, elle n’atteindra l’indépendance financière qu’au bout de près de 24 ans (dix ans de plus que dans le premier exemple).

Cette différence très importante est due au taux d’épargne inférieur, qui n’est que de 30%.

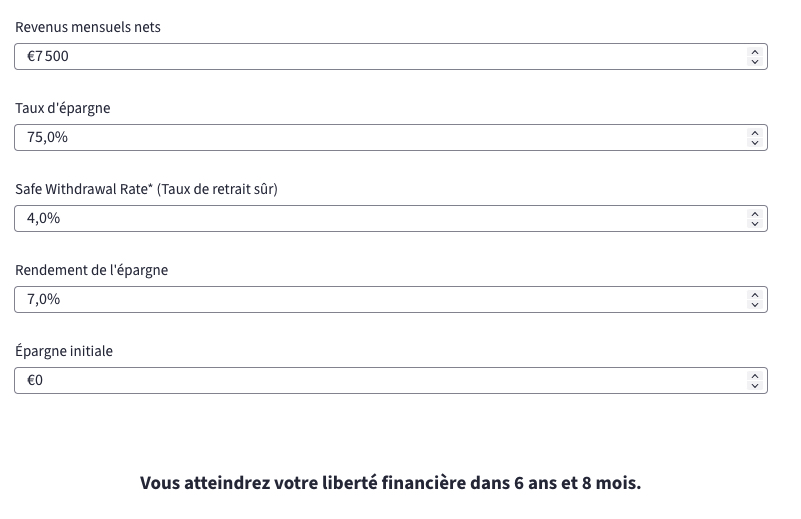

Devenir indépendant financièrement avec un salaire de 7500 euros par mois

Quand on a des revenus élevés, il est possible d’augmenter encore plus son taux d’épargne et d’atteindre l’indépendance financière très rapidement.

Ainsi, si vous investissez 75% de vos revenus, vous pourrez devenir indépendant financièrement en moins de 7 ans.

Par contre, même avec un gros salaire si le taux d’épargne est faible il faudra beaucoup plus longtemps pour atteindre l’objectif :

Comment investir pour devenir indépendant financièrement

En France nous sommes les champions de l’investissement immobilier. Tout le monde ne parle que de ça.

Sur Youtube il n’y a que des infopreneurs qui parlent de location longue durée, location courte durée, sous-location, colocation, etc.

Je ne suis pas contre l’idée d’investir dans la pierre.

Mais souvent ça s’apparente plus à un deuxième boulot qu’à un pur investissement passif qui ne prend pas plus de quelques minutes par an.

Par ailleurs, d’autres investissements ont été historiquement beaucoup plus performants.

Vous n’avez pas besoin d’avoir des connaissances financières exceptionnelles

Je vais vous raconter une anecdote.

Il y a quelques semaines j’ai dû aller chez l’ostéopathe pour des problèmes de dos. La séance pour ce genre de consultation est assez longue et peut facilement dépasser les 45 minutes.

Nous avons donc discuté de plein de sujets pour la rendre moins longue et plus agréable.

De fil en aiguille, il m’a expliqué qu’en tant qu’indépendant il aimerait investir pour avoir un bon complément de revenu à la retraite. J’ai vite compris qu’il parlait d’immobilier car il disait que la banque rechignait à le suivre et que les prix avaient beaucoup augmenté etc.

Je lui ai donc dit tout ce que je pense de l’investissement et qu’il pouvait profiter de la bourse qui a une excellente performance sur le long terme (entre 7% et 10% en moyenne par an).

Cerise sur le gâteau : il n’y a pas besoin de banque, de prêt ou d’autorisation pour y avoir accès.

C’est là qu’il m’a dit que je disais ça parce que je suis analyste quantitatif et que j’ai une grande connaissance des marchés financiers. Mais comment lui, novice de la finance, pourrait investir sur les marchés ? Quelles actions devra-t-il acheter ? Quelles entreprises vont être les gagnants de demain ?

Devoir avoir une connaissance fine et profonde des marchés est le plus grand mythe de l’investissement en bourse.

Malheureusement ce mythe cause énormément de mal et les gens restent à l’écart du plus grand moteur de richesse au monde à cause de cette idée reçue.

Nul besoin d’expertise pointue pour investir sur le marché des actions.

Il suffit de savoir que sur le long terme ce marché génère un rendement moyen de 7% à 10% par an et qu’on peut y investir en achetant des ETF ou des Trackers bien diversifiés, dans son PEA ou son assurance vie.

C’est la magie des rendements composés qui fera le reste pour vous.

L’exemple le plus parlant pour illustrer ce phénomène est certainement l’indice MSCI World.

Cet indice couvre l’intégralité des grandes entreprises des pays développés. Ainsi en investissant dans un ETF qui le réplique comme le CW8 d’Amundi, vous investissez sur toutes les grandes entreprises du monde.

Il n’y a pas à se casser la tête pour savoir si on doit acheter Google ou LVMH, Pfizer ou Sanofi etc.

En achetant l’indice, on investit sur la globalité du marché mondial.

Et c’est suffisant pour devenir indépendant financièrement.

Vous voulez vivre librement sans subir les volontés d'un patron ?

Testez vos connaissances sur la liberté financière et découvrez les secrets de la richesse.

Vous n’avez pas besoin de suivre les marchés, la bourse ou les news

La deuxième chose à savoir est que ça ne sert à rien d’essayer de dénicher le meilleur moment pour acheter ou la meilleure occasion pour vendre.

Il suffit d’investir régulièrement la même somme sur le long terme et vous vous constituerez un portefeuille financier bien garni.

Voici deux exemples réalisés avec le simulateur d’ETF du site qui montrent l’évolution d’un portefeuille investit sur le MSCI World durant les phases d’accumulation et de consommation :

Exemple 1 :

Investir régulièrement 1000 euros par mois depuis décembre 1998

Exemple 2 :

Retirer 2000 euros par mois depuis Août 2000 (le plus haut avant le krach de l’an 2000)

Vous voyez que même en commençant à retirer de l’argent au pire moment, cet investissement 100% passif aurait permis de retirer plus de 500000 euros de revenus cumulés et d’avoir encore plus de 1 million d'euros (capital qu’initialement investi).

Fuyez les frais comme la peste

Quand vous investissez, vous n’avez pas la main sur les performances du marché.

Vous ne contrôlez pas la géopolitique internationale.

De plus vous ne pouvez pas savoir s’il y a aura une pandémie dans 6 mois ou une guerre mondiale dans 5 ans.

Comme souvent, il est inutile de vous tracasser avec ce qui vous échappe. Par contre, vous avez la main sur les frais que vous allez payer tous les ans pour pouvoir investir.

Il existe encore des fonds qui chargent 1%, 2% voire plus de 3% par an.

En plus toutes les études sérieuses montrent que sur le long terme ces fonds ont un rendement inférieur à celui du marché.

Mais quel est l’impact de 2% de frais par exemple sur un investissement de 30 ans à 7% pour an ?

La différence est gigantesque.

2% de frais ce sont 40% de capital en moins au bout de 40 ans d'investissement et plusieurs années de plus à devoir travailler pour pouvoir atteindre l'indépendance financière.

Conclusion

Dans cet article vous avez vu que pour devenir indépendant financièrement vous n’avez besoin que de :

- Vivre en dessous de vos moyens,

- investir votre épargne pour la protéger de l’inflation, la grossir et la pérenniser.

Nous avons aussi vu que pour bien investir :

- Il n’est pas nécessaire d’avoir de grandes connaissances financières : il suffit d’investir sur un ETF bien diversifié,

- il est inutile de chercher le moment idéal pour acheter ou vendre (autrement dit, faire du trading),

- il faut éviter les frais élevés.

Je pense que ces principes permettent de faire mieux que 80% des investisseurs individuels.

Ils permettent aussi de devenir indépendant financièrement largement avant l’âge de la retraite.

Mais il est toujours possible de faire mieux notamment en :

- Bien diversifiant ses actifs,

- optimisant sa fiscalité,

- inclure des moteurs de croissance future comme le Bitcoin, etc.

Je partage toutes ces informations sur ce blog.

J’ai créé un quiz qui vous permettra de faire le point sur votre situation en ce qui concerne l’investissement pour l’indépendance financière.

Il vous permettra de réaliser un diagnostic et savoir où vous en êtes.

Il est gratuit et rapide, je vous conseille vivement de le faire.